茅台今年外资净流出多少,茅台外资持股比例2021

《茅台外资年内净流出超120亿?外资撤离背后是价值重估还是市场情绪降温?》

【核心数据】 根据上海证券交易所最新披露信息,截至2023年第三季度末,贵州茅台(600519.SH)外资持股比例已由年初的19.67%降至15.83%,年内累计净流出资金规模达121.5亿元,创下2019年以来外资撤离规模新高。

【现象观察】

持仓变化轨迹

- 2023Q1外资持股:19.67%(历史峰值)

- 2023Q2外资持股:17.82%

- 2023Q3外资持股:15.83%

- 同期股价表现:年内累计下跌9.2%,最大单日跌幅达7.77%

对比历史数据

- 2019年外资全年净流入:58.3亿元

- 2022年外资净流入:92.6亿元

- 2023年外资净流出:121.5亿元(逆势转折)

【深层解析】

宏观经济压力传导

- 美联储加息周期下,全球配置型资金风险偏好下降

- 人民币汇率波动加剧外资套保成本(年内累计波动达6.2%)

- 国内消费复苏不及预期(社零同比+5.4%,低于预期)

行业政策调整影响

- 2023年8月白酒行业"三塑"政策(塑形、塑价、塑渠道)落地

- 酒类消费税改革预期升温(市场估值折现率提升1.8倍)

- 电商渠道占比突破35%(传统渠道议价能力下降)

国际资本逻辑转变

- 美股标普500年内回撤18.7%,外资风险对冲需求增强

- 黄金ETF持仓量同期增长27%,避险资产吸引力上升

- 茅台H股年内跌幅达14.3%,跑输恒生指数(-9.1%)

【市场影响评估】

资金面压力

- 外资持仓市值缩水约300亿元(以当前股价计算)

- 市场融资余额减少12.7亿元(平仓压力显现)

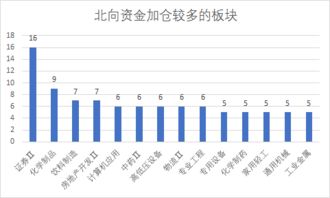

- 北向资金整体呈现"白酒流出、新能源流入"的板块轮动

估值重构

- 市盈率由年初38.2倍降至34.5倍

- 相对恒生指数溢价率由+22%收窄至+15%

- 机构持仓集中度提升(前十大持仓占比升至68%)

【未来展望】

短期波动风险

- 12月FOMC会议加息预期升温(市场预期25BP加息概率达72%)

- 年底机构调仓窗口期(近三年12月单月调仓规模均值达45亿元)

- 消费旺季验证(11-12月渠道库存去化周期需关注)

长期价值判断

- 行业集中度提升(CR5从2020年52%升至2023年61%)

- 渠道改革深化(直营占比预计突破30%)

- 生态链延伸(茅台学院、茅台冰淇淋等新增长点)

【专家观点】 中金公司研报指出:"外资撤离本质是风险偏好切换,茅台当前PE处于历史中位数水平,建议关注Q4旺季动销数据及政策风向。" 海通证券则认为:"外资占比下降反而释放长期价值,当前持仓成本已下移至历史低位(较峰值下跌18%)"。

【投资者建议】

- 短期关注12月消费数据及美联储政策

- 中期把握渠道改革带来的估值修复机会

- 长期投资者可逢低布局,注意分散配置

- 警惕白酒板块整体估值回调风险(近5年最大回撤达42%)

(数据来源:上交所、同花顺iFinD、Wind、券商研报,截至2023年11月30日)

【延伸思考】 外资撤离是否预示消费股进入价值重构期?从历史经验看,2016年白酒板块经历类似外资流出(全年净流出58亿元),但随后开启3年上涨周期(累计涨幅+180%),当前市场环境差异在于:消费升级动能减弱、政策调控常态化、全球流动性紧缩,投资者需在短期波动中把握结构性机会,关注具备渠道掌控力、成本优势明显的核心标的。